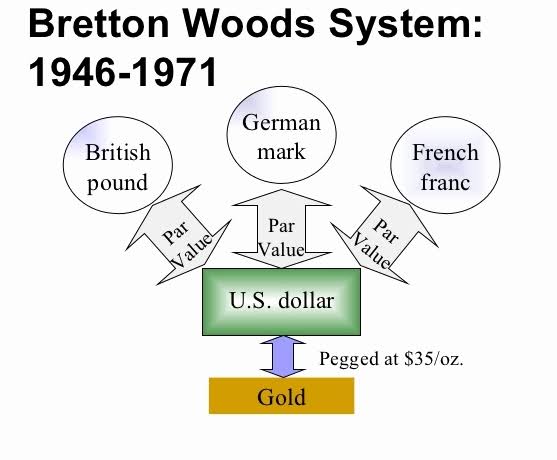

Yabancı Para Birimlerinin ABD Dolarına Endekslendiği Bretton Woods Sistemi Nedir?

Nedir, ne değildir?

bretton woods sistemi, 1944'te kurulan ve bazı değişikliklere rağmen halen dünyada geçerli olan uluslararası para sistemidir. sistemin ana düzenleyicisi imf olduğu için bu sisteme imf sistemi de denmektedir.

bu sisteme göre abd dışındaki tüm üyeler ulusal paralarının değerini abd dolarına endekslemişlerdi. abd ise kendi parasını altına endekslemişti: 1 ons altın=35 abd doları. ayrıca, ülkeler ellerindeki dolarları abd'ye verdiklerinde, abd buradaki parite üzerinden onların dolarlarını altına çevirmeyi garanti ediyordu. ulusal paraların dolar karşısında dalgalanmasına izin verilmeyecek, hükümetler yapacakları müdahaleler ile bu dalgalanmayı önleyeceklerdi. aşağı veya yukarı yönlü %1'den fazla dalgalanmayacaktı. ülkeler dış ticaret açığı verdiklerinde öncelikle para politikası ve maliye politikası uygulayacaklar, devalüasyon veya revalüasyon gibi önlemlere ancak istisnai olarak ve imf'nin izniyle başvuracaklardı.

sistemde imf'nin başlıca görevi, dış açık veren ülkelere kısa süreli kredi sağlamaktı. açık yine de giderilememişse devalüasyon yapma izni vermekti. ancak, uygulamada imf katı davranmamış, dış açık veren ülkelere kredi açtığında öncelikle devalüasyon yaptırtmıştır.

bu sistem 1960’lardan sonra tıkandı, çünkü spekülatörler hayvan gibi altına hücum etti, dolar bulan doğruca amerikan merkez bankasına koşup altın talep etti. bu yükü daha fazla kaldıramayan abd 1971’de rest çekti. 18 aralık 1971’de smithsonian kararları ile birtakım radikal önlemler aldı. örneğin; %1 olan dalgalanma marjı %2,5 a çıkarıldı, 1 ons altın=35 dolardan 38 dolara yükseltildi. ulusal paraların dolara, doların da altına endeksli olması yine de devam ettirildi.

bu anlaşma sonrası abd başkanı nixon "doların bundan sonra bir daha devaüle edilmeyeceğini taahhüt ediyorum" demiştir.

ancak, spekülatörleri yine durduramadı bu kararlar, altına saldırı devam etti. 1973’te endeksleme sistemi iflas etti. çünkü nixon'un taahhüdü ancak 1,5 sene geçerli olabilmişti: abd tekrar devalüasyon yapmış, 1 ons altın=42,2 dolar yapılmıştı. bu tarihte sanayileşmiş ülkeler ulusal paralarını dolara endekslemeye son verdiler. sistem bazı değişiklerle halen devam etmektedir.

Sistemin detaylı fonksiyonları

bw sistemi, dünya savaşlarının ardından amerika ve ingiltere'nin temel kaygılarına cevap verecek şekilde dizayn edilmiş ekonomik sistemdir. uzlaşmalar sırasında masada aslında iki temel plan vardır: ilki amerika tarafından desteklenen white plan, diğeri ise ingiltere tarafından desteklenen keynes plan'dır. bu iki planın birleştirilmesi ile kurulmuştur sistem. temel maddelerine bakacak olursak:

sistemin en bilinen özelliği diğer ülkelerin sabit kurla dolara bağlanmış olmasıdır. fakat keynesl planlarında dolar yerine "bancor" diye yapay bir birim yaratılması ve paranın buna sabitlenmesi vardır. bu nedenle bretton woods metinlerinde sistem direkt olarak dolara bağlı gösterilmemiştir. ülkelerin dolar ya da altın rezervi tutma hakları vardır. fakat sistem de facto olarak dolar bazlı bir sisteme dönüşmüştür. fransa, örneğin, bu durumdan çok mutlu olmadığı ve bu sistemin amerika'ya aşırı imtiyaz tanıdığını düşündüğü için dolar yerine altın tutmayı tercih etmiştir.

sabit kur sistemi ile ilgili bir diğer sıkıntı aslında keynes'in daha esnek bir sistem talep etmiş olması ve daha stabil bir sistem isteyen amerika ile uzlaşarak sabit fakat esnek bir sistem geliştirilmiş olmasıdır. bu sistemde sabit kurla dolara bağlı olan diğer ülkeler belli ve imf tarafından onaylanan durumlarda kurlarını revize etme yetkisine sahiptir.

global dengesizlikler ve bu konudaki düzeltme sorumluluğunun kimde olduğu konusunda ise amerika cari fazla veren bir ülke olarak düzeltme sorumluluğunun cari açık veren ülkelerde olmasında diretmiştir. buna karşılık keynes bu sorumluluğun simetrik olarak bölünmesi gerektiğini ve cari fazla veren ülkelerin de düzeltme sorumluluğunu üstüne almasının gerekliliğini savunmuştur. fakat bu konuda yapabildikleri tek şey imf denetiminde belirlenen bir "scarce currency clause" koymak olmuştur. bunun anlamı eğer imf rezervlerinde bir ülkenin parasından kalmazsa imf bu para birimini scarce currency ilan eder ve diğer ülkelerin bu ülkeye karşı ticari ayrımcılıkta bulunma hakkı ve sorumluluğu vardır. her ne kadar zamanında ingiltere tarafından bir zafer olarak görülmüş olsa da bu clause hiçbir zaman uygulamaya konmamıştır.

bu sistemin bir diğer önemli maddesi ise likidite sağlanması konusundadır. amerika, zamanın likidite sağlayan ülkesi olaraktan, bunun mümkün olduğunca mütevazı bir şekilde yapılmasını isterken ingiltere, savaş sonrası ekonomisini düzeltmek amacıyla likiditenin bolca dağıtılmasını savunmuştur. sonuç ise tekrar bir uzlaşma ile mütevazı bir bollukta likidite sağlanması üzerine olmuştur.

sistem genel olarak döviz kurunu stabilize etmek üzerine kuruludur, mali politikaları çoğunlukla ulusal iradenin ellerine bırakmıştır. pek çok akademisyen global kriz sonrasında oluşan sistemi bretton woods sisteminin yeniden doğması olarak nitelendirdiği için bu aralar hala her yerde bretton woods ii ya da revived bretton woods konseptli başlıklar görmek mümkündür.

Siyasi açıdan detaylandıralım

bretton woods, ikinci dünya savaşı sonrası yıkılan avrupa’yı tekrar canlandırmak adına yeni bir parasal sistemin oluşturulmasıdır. avrupa devletlerinin karşılaşacağı kısa vadeli ödeme güçlüklerinde kredi vermek amacı ile uluslararası para fonu (imf), avrupa devletlerinin yeniden imarını sağlamak amacı ile dünya bankası (wb) kurulmuştur. aynı zamanda uluslararası ticari haklar ve sorumlukları düzenlemek adına daha sonra dünya ticaret örgütüne (wto) dönüşecek olan gatt anlaşması imzalanmıştır.

bretton woods sisteminin karşılaştığı sorunlar sonucunda abd’nin 1971 yılında tek taraflı aldığı kararlar ile sistemin çöküşünün başlamasıyla gelişen süreç sonunda imf’nin rolünde büyük değişiklikler yaşanmıştır. neo-liberal ekonomiye geçişte etkili bir araç haline gelen imf özellikle gelişmekte olan ve az gelişmiş ülkelerde büyük etkilere neden olmuştur.

neo-liberal ekonomide orataya çıkan krizlerin sonucunda imf’ye borçlanmak durumunda kalan az gelişmiş ülkeler, imf'nin ortaya sunduğu yapısal uyum programlarını uygulamak zorunda kaldılar. oluşan sistemde gelişmekte olan ülkelerin borçları öylesine arttı ki bu ülkelerin birçoğu değil borçlarını, borçlarının faizlerini bile ödeyemez duruma düştü. bunun üzerine imf bu sefer faizlerini ödeyebilmeleri için krediler açtı. alınan kredilerin küçük kısmının bile üretim için harcanmaması sonucunda borçların bütün yükü ülkelerin vatandaşlarının sırtına binmiş oldu.

Sonuç

bretton woods, ikinci dünya savaşı'nın neticelerinin batı cephesinde tükenişine nefes aldıran atlantik ötesi, dolar merkezli bir yaptırım politikasıdır. 1944 programlı, abd dolarının dünya parası niteliği kazandığı, yeni tip sömürgeciliğin temel niteliğinin dünya finans oligarşisinin politik keyfiyetine bırakıldığı yağma düzeneğinin adıdır.